スタートアップ・ベンチャーの

M&Aならストライク

スタートアップ・ベンチャーの

M&Aならストライク

19,000社の買収候補先から

成長を加速させる最良のご提案を

Reason

選ばれる理由

point 01

信頼性に裏付けられた

成約実績とネットワーク

東証プライム市場の位置づけと28年以上の信頼により累計3,300件以上の成約実績がございます。

point 02

5年後10年後の成長を見据え、

最適なExit先のご提案

19,000社以上の資本提携ニーズの中から、最適なご提案を行います。

✔大手企業 ✔投資ファンド

✔地場有力企業 ✔異業種

M&A

成長戦略としてのM&Aは?

成長を加速させる、次世代の経営戦略

「成長戦略型M&A」とは、企業の成長を目的として、経営資源・技術・市場などのシナジーを取り込むために実施されるM&A手法です。単なる事業売却や撤退ではなく、“攻め”の姿勢で行う提携のかたちです。

変化するIPO環境、見直される選択肢

昨今のIPO市場は、上場審査の厳格化や投資家の選別眼の鋭さ、上場後の情報開示・ガバナンス体制の負担増といった背景により、多くのスタートアップ・中堅企業にとって「本当に自社に最適か?」を再考する機会となっています。

成長のための、もうひとつの道

成長戦略型M&Aは、外部のリソースやブランド、ノウハウを取り込みながら、企業価値を最大化する戦略的選択です。

たとえば以下のようなケースで、大きな成果を上げています。

・新規市場へのスピード進出

・自社にはない技術・人材の獲得

・上場準備の中で見えた、より効果的な成長シナリオの実現

M&Aは「手段」であり、

「未来」そのもの

私たちは、M&Aを単なる取引と捉えるのではなく、経営者とともに「未来のあり方」を描くプロフェッショナルです。

貴社の価値を次のステージへ導くために、最適なパートナー探しから実行支援まで、全力で伴走いたします。

Case

成約実績

”マス”と”デジタル”という両社の強みを融合し、IPO以上の成長加速を促す

譲渡会社

事業内容:eコマース

譲り受け会社

事業内容:テレビ局

譲渡会社

事業内容:デジタルマーケティング

譲り受け会社

事業内容:テレビ局

”資金調達ルート”、”経営管理ノウハウ”、”企業・人材ネットワーク”を同時に獲得し更なる成長を目指す

譲渡会社

事業内容:映画配給会社

譲り受け会社

事業内容:PEファンド

コンテンツとマーケティングの融合により「集客力」の最大化を図る

譲渡会社

事業内容:Webマーケティング支援

譲り受け会社

事業内容:情報メディア運営

\入力かんたん3分/

まずはお気軽に専門アドバイザーへご相談を

Consultant

メンバー紹介

成長戦略部 チームリーダー

長谷川 奨Tsutomu Hasegawa

大学卒業後、ベンチャー業界特化メディアを運営する大手メディアへ入社。上場・未上場のベンチャーオーナーへ向けた営業活動に従事。

新人MVP、全社MVP、海外現法立ち上げ等を経てストライクに入社。

入社後はEC、Web系、建設、映画、人材等幅広い領域で計20件以上の成約に携わる。

Interview

成約事例

01

M&A Online Prime

テレビ局の新成長モデルとは?

D2C企業とのM&Aの真相

02

M&A Online Prime

MBSグループ×インテリア雑貨通販が描く

従来の枠を超えた事業展開とは?

03

アジアの連ドラを日本に根付かせたコンテンツ配給会社

経営基盤を固め、事業の成長を加速させるために

上場大手投資会社と資本提携

株式会社コンテンツセブン 代表取締役社長 成 七龍 氏

ジャフコグループ株式会社 事業投資部 マネージング・ディレクター 水谷 太志 氏

韓国ドラマの映像コンテンツをいち早く日本に持ち込み、韓流ブームを主導してきた株式会社コンテンツセブン(本社・東京都中央区)。海外ドラマの放送配給事業における先見性と目利き力で創業以来、黒字経営を続けるなかで2023年7月、ベンチャーキャピタル国内最大手のジャフコグループ株式会社(本社・東京都港区)と資本提携した。成七龍氏、53歳での決断にはどのような考えがあったのか。資本提携に携わり、現在コンテンツセブン取締役も務めるジャフコグループ株式会社 事業投資部マネージング・ディレクターの水谷太志氏とともに話を伺った。

Flow

成約までの流れ

ストライクは、着手金・企業価値算定費用・月額報酬ともに0円。ご検討段階のお手続きはすべて無料です。

- 無料相談

- 企業価値算定

- 仲介依頼契約の締結

- 買収候補の提案

- 条件交渉

- 基本合意の締結+基本合意報酬

- 買収監査(デューディリジェンス)

- 最終契約の締結+成約報酬

\入力かんたん3分/

まずはお気軽に専門アドバイザーへご相談を

Price

料金体系

成約報酬はリスクの少ない「オーナー受取額レーマン」(譲渡企業様)

レーマン方式とは、M&A取引において一般的に使用される報酬体系です。算出の基準となる取引金額には、主に以下があります。

- ・移動総資産(株式譲渡対価+負債総額)

- ・企業価値(株式譲渡対価+有利子負債)

- ・オーナー受取額(株式譲渡対価+オーナー借入金等)

- ・譲渡金額(株式譲渡対価)

「移動総資産レーマン」の場合、売り手が受け取る譲渡対価を超えて報酬を支払うリスクがあります。

ストライクが採用している「オーナー受取額レーマン」は、オーナーが実際に受け取る金額を基準に算出するため、安心してお取引いただけます。

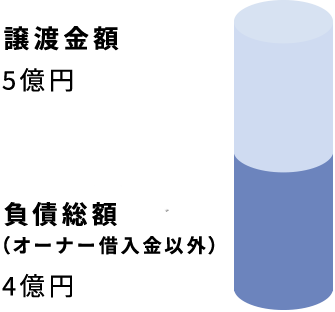

例:負債を多く抱える企業の場合

ストライクの成約報酬

オーナー受取額レーマン

5億円×5%

=2,500万円

他社Bの成約報酬

総資産レーマン

(5億円+4億円) ×5%

=4,500万円

→ 実質譲渡金額の9%

※買収は別

FaQ

よくある質問

- Q従業員・取引先・金融機関に情報が漏れないか不安なのですが…

-

AM&A仲介会社として、私たちは厳格な秘密保持の体制を整えております。具体的には、以下のような対策を講じています

・秘密保持契約(NDA)の締結:ご相談の段階から、関係者全員とNDAを締結し、情報が外部に漏れないようにしています。

・提携候補の慎重な選定:信頼性の高い相手先のみを選定し、NDAを交わしたうえで情報を共有します。

・段階的な情報開示:すべての情報を初期段階で開示するのではなく、段階的に開示し、信頼関係の構築と状況に応じた対応を行います。これらの体制により、ご相談内容や企業情報が外部に漏れるリスクは最小限に抑えられていますので、安心してご相談いただけます。

- Q直近の業績があまりよくないのですが、相談は可能ですか?

-

A直近の業績が良くなくても、M&Aのご相談は十分可能です。

実際、業績が一時的に悪化している企業様でも成約しているケースが弊社では多数ございます。 - Q株式は全て売却しないといけないですか?

-

AM&Aにおいて必ずしも株式をすべて売却する必要はありません。

M&Aの形態にはさまざまな選択肢があり、オーナー様のご希望や今後の成長戦略に応じて最適な方法を設計することができます。 - Q企業価値算定の方法は?

-

AM&Aにおける株価算定は、税務や上場時の評価とは根本的に異なる考え方に基づいています。企業評価(バリュエーション)に唯一絶対の方法は存在しないため、企業評価の目的に応じて相応しい企業評価方法を選択することになります。また評価方法の選択は、M&Aの手法 (スキーム)によって決めるのでもなく、事業の特性や成長ステージ、その他企業の取り巻く環境などを鑑み、総合的に判断します。

企業評価 (バリュエーション) をする際に着目するポイントは、大きく分けて次の3つです。

・会社の保有している資産に着目する方法 (純資産法)

・市場価値 (相場)に着目する方法 (類似会社比準法)

・会社の収益またはキャッシュフローに着目する方法 (DCF法)弊社では無料でM&Aにおける株価のレポートを作成しておりますので、お気軽にご相談ください。

Company

会社概要

- 会社名

- 株式会社ストライク

- 東京本社

- 〒100-0004

東京都千代田区大手町1丁目2番1号 三井物産ビル15階

TEL:0120-552-410

- 代表者

- 代表取締役社長 荒井 邦彦

- 設立

- 1997年7月

- 資本金

- 8億2,374万円 ( 2025年9月30日現在 )

- 上場市場

- 東京証券取引所 プライム市場 ( 証券コード 6196 )

- 従業員数

- 452名 ( 2025年9月30日現在 )