ビルメンテナンス業界の動向

(更新日:2019年1月)

- 業界定義

- ビルを対象として清掃、保守、機器の運転を一括して請け負い、これらのサービスを提供する業(ビルメンテナンス業)および主としてビルなどの建物を対象にして清掃、保守、機器の運転、その他維持管理についてサービスを提供する業(その他の建物サービス業) (総務省日本標準産業分類より)

- 業界シェア

- 業界トップは、イオンディライトで売上高は2,947億円(2017年2月期)。第2位は共立メンテナンス1,520億円(2017年3月期)第3位は東急コミュニティー1,207億円(2018年3月期)となっている。

市場規模 3.9兆円

(矢野経済研究所「2017年度ビル管理市場の実態と展望」より)

成長率3.7%増

(矢野経済研究所「2017年度ビル管理市場の実態と展望」より)

- 関連法規

- マンション管理適正化法

業界分析

ビルメンテナンス業界全体の売上高は引き続き堅調に推移している。また、オフィスの空室率は低水準で推移し、オフィス賃料は56期連続の上昇を続けている。この環境はビルメンテナンス業界にも恩恵をもたらしているが、中小ビルメンテナンス企業は依然厳しい状態が続いている。

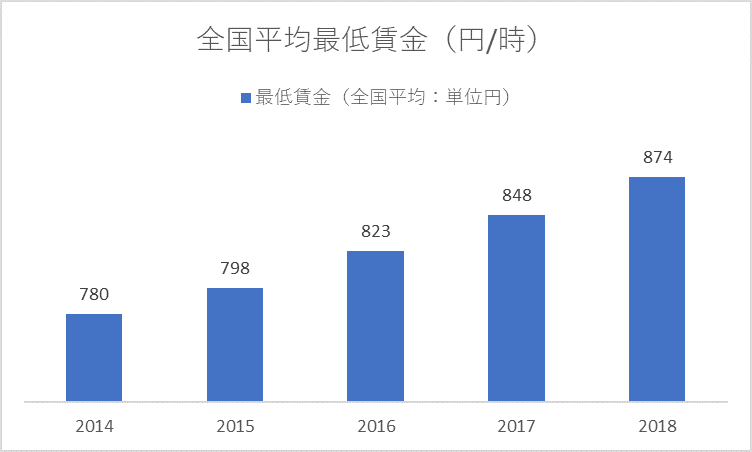

その要因は、最低賃金の上昇と人手不足にある。ビルメンテナンス事業は労働集約型産業で、かつ非正規雇用者割合が5割を超えるため、最低賃金の上昇はダイレクトに役務原価の増加につながる。一方で、人件費増加に伴う受託単価を上げることは難しく、利益が圧迫されてしまう。それには、大手企業が中小ビルメンテナンス企業に下請けに出しているという元受け下請けの業界構造が背景にある。中には、ビルの長寿命化や省エネ・コスト削減などを含む付加価値の高い提案を行い、受託額の増額を目指す会社もあるが、そのような提案ができるのは資金力、技術、ノウハウを有する一部の業者に限られている。人手不足も中小ビルメンテナンス業者を苦しめる要因のひとつである。同事業の業務内容は清掃から警備まで多岐にわたるが、低い労働条件と3Kのイメージがあるため人材採用が難しく、景気が好転して業務量が増大すると深刻な人手不足に陥る傾向がある。

最後に、海外進出について触れておこう。国内の建物には限りがあるため、さらなる事業拡大を目指して海外進出する事業者が増えている。業界最大手のイオンディライト(大阪市中央区)は、中国やASEANの建物需要の拡大に伴うニーズを取り込み、アジア最大の総合ファシリティマネジメント会社になる目標を掲げている。なお、ファシリティマネジメントとは、ビルメンテナンスを含む不動産管理を総合的に請け負うという新出の手法である。

※出典:独立行政法人労働政策研究・研修機構 統計情報(図:著者作成)

M&A動向

近年のビルメンテナンス業界のM&Aには「大手集約型」と「海外進出型」という特徴が見られる。

大手集約型では、イオンディライト(大阪市中央区)が、2015年10月27日に白青舎(東京都千代田区)をM&Aした事例が挙げられる。同社は、歴史ある有力企業を取り込むことで、スケールメリットを生かした経営を追求したいとの意向を表明しており、今回もその戦略に沿ったものと考えられる。また、今回のM&Aを通して感染対策や除塵技術を含めた衛生清掃への事業展開を強化するとしている。これには、近年の新型インフルエンザやノロウイルス、PM2.5などの空気環境問題の表面化が背景にある。イオンディライトは、このような事業環境の変化を成長の機会ととらえ継続的な成長を目指している。

日本管財(東京都中央区)によるM&Aも大手集約型に分類できる。同社は、2016年7月27日に沖縄県内の約120棟のビルを管理する沖縄星光(沖縄県那覇市)を取り込んだ。日本管財は、沖縄県での市場の浸透を図り、より一層の経営基盤の安定化とより一層の事業拡大を目指している。

最後に、海外進出型の事例に触れておこう。イオンディライトは、2018年10月30日にPT Sinar Sarana(SJS社、インドネシア)を取り込んだ。同社はインドネシア国内で第2位の規模を持つ清掃事業会社であり、今回のM&Aはイオンディライトが以前から推進するグローバル戦略に即したものだ。

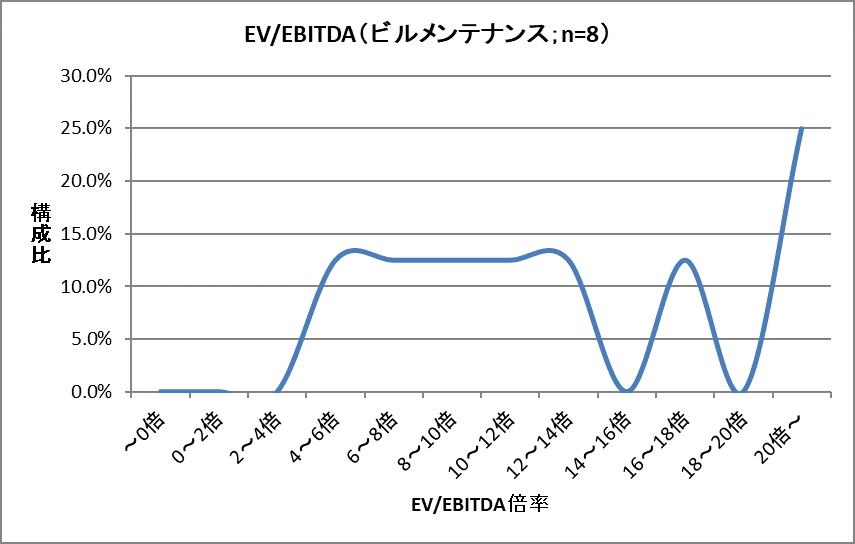

企業価値の目安

上場企業のEV/EBITDA倍率の平均は13.6倍となっている(n=8)。数年前から高い水準を推移しており、市場からの期待の増加を感じさせる。今後、海外展開などを強化する会社が増え、さらなる事業拡大が実現されれば、この数値はさらに高くなるだろう。